https://www.flat35.com/index.htmlより引用

■固定金利の選択をしてみてはいかがですか?

先日の政策金利上昇の話から、住宅ローンの話が世間でよくでるようになりました。

話の内容は、どうってことないよって話から、返済不能で自己破産へ・・・みたいは極端な話まで色々な話しがでています。

自己破産何て絶対に嫌!

そういった感覚から、住宅ローンを組むこと自体を怖がってしまい、住宅をやめたって人も多いでしょう。

確かに怖い話ですので、気を付けたいのですが、皆さんはこの話がそもそも全員に当てはまると思っていませんか?

え?金利が上がるのは全員でしょ?そりゃ銀行とかで金利の差はあるけれど、上がっていくものでしょう?

なんて勘違いをされている方も多いと思います。

しかし、これって間違いなんです^^;

じゃあどういった人が対象なのかと言うと、『変動金利』で住宅ローンを借りる人、または借りている人なのです。

それ以外で借りている人には、今回の金利引き上げは全く影響がありません^^

と言う話をしたところで、今回はローンの借り方について、特に固定金利のことについてお話したいと思います。

■固定金利は金利が高い?

まず、ある程度の住宅ローンの知識を持っている方だと常識レベルの話ですが、固定金利は金利が高いです。

これは当然で、固定金利は変動金利と違い、貸し出す側からするとリスクがあるので、それを高い金利で補おうとするからです。

そのリスクとは金利上昇のリスクです。

貸し出す側は、変動金利で借りてくれている人とは、半年に一度金利の見直しを行い、情勢に合わせて金利の変更が出来ることになっています。

なので、今のように金利が上がり上昇の時には、貸し出す側は金利を上げることが出来、金利が上がった分の利益をしっかりと確保することが出来ます。

しかし、固定金利だとそれは出来ません。

最初に決めた期間は、決めた金利で運用しなくてはいけないので、いくら情勢的に金利が上がっても、最初の金利のままでいなくてはいけません。

金融機関は貸し出した金融資産を使い、投資などもしているので、下手したら元本割れなんてことも起こりえます。

なので、そういったリスクを回避、または軽減させるために、金利を高く設定しておくのです。

そういったことがあるので、固定金利は変動金利よりも金利が高く設定されているのです。

と、これが一般的な常識ですが、実は変動金利よりも安い固定金利も存在します。

そして、今だと、そちらの方がお得にかつ、安心出来る可能性が高くなってきました。

■フラット35を見直してみる

そのローンとは『フラット35』です。

5年前などはとてつもない低金利になっており、すごい人気だったフラット35ですが、今では金利が上がってしまいあまり魅力がないと言われています。

しかし、変動金利が上がり、またこれからも上がり基調なのでまた再度脚光を浴び始めています。

私も実際に、再調査し調べた結果、人によっては固定金利よりもお得で、尚且つ長期固定の安心感があると言うことで、おススメ出来るレベルにあるということになりました。

なので、そのことについて簡単ですがお話したいと思います。

■上手に使えば、史上最低金利水準へ

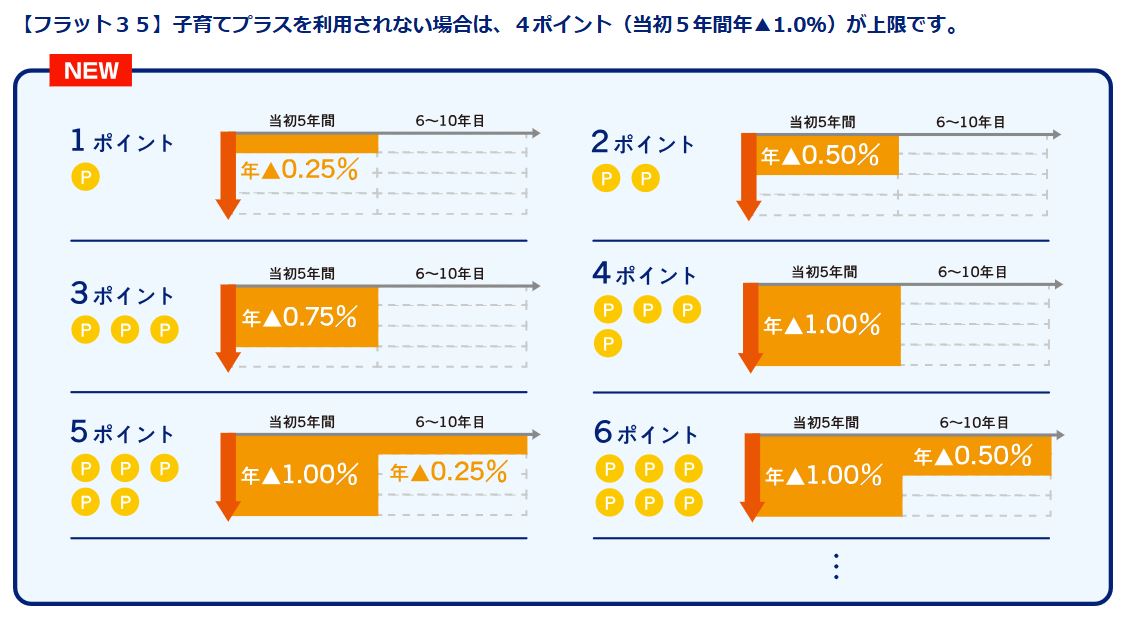

住宅ローン:長期固定金利住宅ローン 【フラット35】より引用

フラット35は金利が高いと思われていますし、実際に高いですが、上手に使うとある意味史上最低金利の水準にすることが出来ます。

それがポイントに応じた『金利引き下げ』です。

上記がその引き下げを行った際の、金利表ですがなんとフラット20の当初5年の金利ですが、たったの0.5%です^^

数年前ではこの位は変動金利でも普通でしたが、今ではこの金利は最低水準クラスです。

その金利で借りることが出来るのは、かなりでかいです。

また、フラット35でも0.89%とこれも良い水準な金利です。

固定金利は金利が高いと思われがちですが、上手に使えばかなりの低水準で運用が出来るのです。

■でも、引き下げの期間は短い・・・・

しかし、先ほどの画像を見て頂いて分かる通り、引き下げの期間は短いです・・・

1%の引き下げは5年間のみ。

たったの5年間か~・・・って嘆く前にこちらの画像を見てください。

2024年2月より金利引下げメニュー変更のお知らせ :全期間固定金利の住宅ローン 【フラット35】より引用

少し複雑になりますが、上手に引き下げ要綱に答えると、最初の5年まではいかないですが、最長10年の金利の引き下げが適応されます。

5~10年の最大引き下げ幅は0.5%

先ほど0.5%だったフラット20なら、5~10年の期間の金利は1.0%となります。

これでもまだまだ低金利ですよね^^

しかも、いくら情勢が変わっても固定金利だから金利は変わらない。

メリットがかなり高い状況です。

■最大引き下げを利用した場合の実質金利はいくら?

さて、こうなると気になるのが実質の金利です。

フラット20は20年間借りるので、10年以降は通常の金利、今なら1.5%となります。

なので段階的に金利が上がるのですが、実際に20年通しての金利が気になります。

この平均を取るために計算をしてみます。

計算方法は・・・・

(0.5x5+1.0x5+1.5x10)÷20の式で表せ、結果は1.125%となります。

つまり、全期間の金利としての計算だと1.125%で全期間を借りれたこととなります。

これだけの期間金利の上昇を気にしないで、1.125%の金利で借りれるなら、かなりの好条件と言えるのではないでしょうか?

■気を付けたいのはフラット35

ただ、この結果が十分に適応されるのはフラット20までで、フラット35だと条件がかなり変わります。

先ほどの表にもあったように、フラット35だと金利が上がり1.89%になります。

さらにこの条件に合わせて、35年間借りたとすると、実質の35年間の金利は・・・・

(0.89x5+1.39x5+1.89x25)÷35=1.675%となり、確かに安くはなりましたが、金利が高い期間の方が長いので、大した引き下げとはなりません。

まあ、無いよりは絶対に良いのですが、この結果を求めてまでする価値があるかと言われたら・・・って感じでしょうか。

■同条件でフラット20にした場合と、35にした場合

なら、全ての案件をフラット20にしてしまえばOK!

となりそうですが、フラット20は借り入れ期間が短いので、毎月の返済額が増えます。

と言うことで、同じ条件で尚且つ金利の引き下げを受けてみた結果を出してみたいと思います。

条件:借り入れ額 3500万円・金利引き下げ1.0%と0.5%両方適応、借入期間共にMAXまで、ボーナス払い無し

フラット20

毎月返済:最初5年目 15.4万円 次の5年間 16万円 10~20年目まで16.4万円

返済総額:3831万円

フラット35

毎月返済:最初5年目 9.8万円 次の5年間 10.5万円 10~35年目まで11.1万円

返済総額:4519万円

以上が3500万円を金利引き下げを全部使って借りた場合の返済シミュレーションです。

フラット20の方は、20年間で3500万円を返済するので、毎月の額が結構な額になっています。

月々15万円以上となっており、結構借りれない人も多い金額です(年収のからみとかで)

次にフラット35は、同じ3500万円でも35年間掛けて返すので、毎月の金額が落ち着いてきます。

特に最初の5年間は、10万円以下になるので、精神的にも安心できる金額です。

しかし、気を付けたいのは返済総額です。

フラット20の方が毎月が高いのですが、返済総額は3831万円と、金利の額としては約330万円と、良心的な金利額に見えます。

ですが、フラット35の方はかなりの数字になっていますね。

同じ3500万円を借りたはずが、返済総額で言うと4519万円も返すことになります。

1000万円以上金利を支払うことになります。

フラット20の時と比べても700万円程度の差があるので、出来るならフラット20にしたいところです。

毎月に15万円以上払っていけるなら・・・ですが^^;

■こういった方におススメ、フラット20

とまあ、かなりお得になることが予想できるフラット20ですが、毎月の返済額が上昇するので、万人受けするかと言われるとちょっと違うと思います。

ではどういった方なら向いているのでしょうか?

1,借り入れ額が少ない人

単純に借り入れ額が少ない人はメリットとなります。

毎月の返済額は増えますが、元が多くないので、毎月の返済額で苦しむことが少なくなるからです。

例えば、先ほどの条件で借り入れ額を2000万まで落とすと、毎月の返済額は8.8万円となり、かなり安心できる返済額になります。

ただ、2000万円で家を買うことが出来たらと言った条件がつくので、誰もがこうなることは難しいでしょう。

土地の用意がある人とか、現金を多めに出せる人、両親などの援助が多い人などが該当すると思います。

2、子育てが終わった世代

次に向いているのは子育てが終わった世代で、年齢で言うと、40代から50代くらいの方々です。

この位の方々だと、年収も多く、また今後の子育ての費用の心配もいらないので、多少毎月の金額が高くても困らずに生活出来る人が多くなります。

また、子供用の部屋を用意しなくていい方などは、住宅を大きくしなくて良いので、その分費用も下がり、結果的に少ない費用にすることも出来ます。

3、世帯収入が多い方

次は世帯収入の多い世帯です。

例えば旦那様に奥様、さらにな息子さんや親御さんなど、働き手が多くいて支払い手が多くいる家庭にも向いています。

確かに一人で払う分には大きなお金ですが、それが2人3人となると途端に難しい金額ではなくなります。

ただ、気を付けてもらいたいのは、年間に110万円以上を債務者以外が払うことになると、贈与税が発生することになります。

結構いい税額を請求されますので、お気をつけください。

4、DINKs世帯の方

次はDINKs世帯の方型です。

この方々は、ある程度未来の支出が予想出来ることと、収入の予測が出来るので、最初の時点で支払いが問題無ければ、大丈夫な可能性が高いです。

また、子供がいる家庭に比べ支出が少ない傾向にあるので、溜まった現金を上手に使い、初期の借り入れを少なくできる可能性も高いからです。

その他には、共働きの可能性が高く世帯収入が多い傾向もあり、上手にローンを組めるなら、フラット20にする価値が大きくあります。

■気を付けてもらいたい、短期固定金利

さて、ここまでは固定金利の良いところを話してきましたが、気を付けてもらいたいこともあります。

その代表格が『短期固定金利』です。

短期固定金利は読んで字のごとく、固定金利ですが、この期間が短いローンのことを指します。

実際にこの短期固定金利を選ぶケースは、少なくなっていますが、一定数の人がこのプランを選んでいます。

このプランの特徴は『金利が安い』ことにあります。

各金融機関が多くのプランを作っていますが、その多くで最も安いプランがこの短期固定金利のプランだったりします。

例えばどこの金融機関とは言いませんが、先日調べたところのある金融機関の住宅ローンの金利ですが、

3年固定 0.5%

5年固定 0.75%

10年固定 1.1%

20年固定 1.5%

35年固定 2.5%

変動金利 0.8%

このように金利を設定しているところがありました。

変動金利が一番安いと思いきや、短期固定型の3年固定や5年固定の方が安いと言った結果になっています。

だったら短期固定金利が一番!って思うかもしれませんが、答えはそんなに簡単ではありません^^;

■固定期間を過ぎたら、優遇措置がない金利となる

その問題とは『優遇措置』です。

これは各金融機関が独自に定めているもので、一般的に表記されている金利は、この優遇措置を最大限に適応した場合の金利が書いてあります。

例えばある金融機関の現在の変動金利の金利は2.625%です。

しかし、店頭では変動金利は0.6%~なんて言っています。

2%以上の差がありますが、これが金利の優遇措置です。

色んな条件があったり無かったりしますが、一般的には2.625%だけど、あなたは優遇して0.6%でいいよってことにしてくれているのです。

しかも、変動金利で借りた場合は、この優遇措置ですが、基本返し終わるまで続きます。

今回の場合だと、2.625%から0.6%になるので、優遇は約2%ですが、それがずっと続くってことになるのです。

■優遇措置は変わるもの

しかし、短期固定の場合は注意が必要です。

短期固定の場合、その固定期間が過ぎると、その時にプランの選び直し、それが無ければ自動的に変動金利に移行します。

この時、借りた時点の変動金利の優遇措置よりも、切り替えた場合の変動金利だと優遇措置が低い場合があるのです^^;

例えば、借りたときに変動金利を選んでいれば優遇が約2%だった場合、金融機関によっては短期固定が終わったあとの優遇措置を1.5%程度に設定をしているところがあります。

これなら、最初は少し高かったかもしれませんが、優遇措置を長く受けられる変動金利にしておいた方が大きな得となります。

このことは金融機関が悪意を込めてやったいるのではなく、制度上の問題なのでしょうが、借りる側からしたらたまった物じゃありません・・・

ただ、短期固定が終わった後も、もう一度短期固定にすると金利が変わらないなどの措置あるので、逃げ道はしっかりと用意してくれています。

なので、安心はして欲しいのですが、困ったのが固定金利からの切り替え時に案内がきますが、それを無視すると勝手に変動金利にされてしまうことです。

まあその辺りはしっかりと金融機関も案内をしてくれるでしょうが、最悪の場合そういったこともあることは理解しておく必要があります。

■まとめ

今回は固定金利についてのお話をしてきました。

これまではずっと低かった変動金利を選んでおけば大体OKでしたが、今後はしっかりとした検討が必要となります。

今まで以上に住宅ローンアドバイザーが重要となりますので、身が引き締まる思いであります。

今回の結果の通り、固定金利の方が有利な人がこれからは多くなってきます。

金融機関は変動金利を勧めてくるかもしれませんが、しっかりとした対応が必要となってきます。

ただでさえ住宅の価格が上がっているのに、更に金利で支払いが増えた・・・

なんてことにならないようにしたいですね^^

もし困ったらなら、私にまでお問合せ下さいね^^

今回はここまで。

では、また!

住宅ローンの話

住宅ローン 固定金利の方が金利が安くなる場合があります #店長流

|

04月26日 健康住宅とは?工法選びで後悔しないための基礎知識NEW |

|

04月25日 この春から、あなたの家計に“静かに効いてくる負担”がありますNEW |

|

04月25日 家具が無い家 vs 家具がある家──実際に住んでみて、どっちが快適? #店長流NEW |